Odsetki od obligacji w parze z dywidendą

Akcje i obligacje należą do różnych kategorii papierów wartościowych. Inwestorzy wybierają jedne lub drugie, kalkulując ryzyko i spodziewane zyski. Źródłem interesującego materiału do porównań w tym zakresie może być fakt, że część spółek emituje i akcje i obligacje i płaci zarówno dywidendę, jak i odsetki.

Spółki, w zależności od potrzeb i preferencji, w celu pozyskania środków na działalność i rozwój, emitują akcje lub obligacje. Inwestorzy, w zależności od upodobań i preferencji, kupują akcje lub obligacje, licząc w pierwszym przypadku, na wzrost kursu i dywidendę, w drugim, na zwrot kapitału i odsetki. Nierzadko ta sama spółka emituje i akcje i obligacje, płacąc akcjonariuszom dywidendę, a posiadaczom obligacji odsetki. Inwestor może więc wybierać, co woli. Ale może też mieć i jedno i drugie. Co prawda najczęściej w skład zdywersyfikowanych portfeli wchodzą akcje i papiery skarbowe, ale nic nie stoi na przeszkodzie, by dorzucić do nich także obligacje korporacyjne. Taka mieszanka, przy odpowiednim doborze, może dawać dobre efekty, optymalizując zarówno ryzyko, jak i zysk.

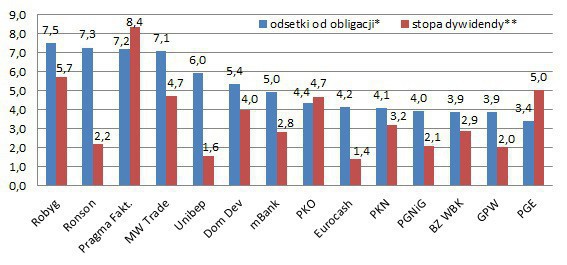

Porównanie wysokości odsetek od obligacji firm i stopy dywidendy (w proc.)

*oprocentowanie za bieżący okres odsetkowy, **stopa dywidendy z zysku za 2012 r. Źródło: Catalyst, Stooq.pl.

Skonstruowanie efektywnego portfela nie jest łatwe. W dużej mierze jego skład zależy od indywidualnych preferencji inwestora, w szczególności tolerancji poziomu ryzyka i od oczekiwań w odniesieniu do skali zysku. Podpowiedzi w kwestii tego, co wybrać do portfela, można szukać porównując rynkowe parametry poszczególnych składników. Najczęściej do tego typu porównań używa się średnich stóp zyskowności dla danych grup papierów. W przypadku rynku akcji są to średnie zmiany indeksów giełdowych oraz średnia stopa dywidendy, w przypadku obligacji głównym parametrem jest średnia wysokość oprocentowania, rzadziej brane są pod uwagę zmiany kursowe. Problem w tym, że w oparciu o średnie wielkości, trudno dobrać do portfela konkretne papiery. W przypadku polskich obligacji korporacyjnych i komunalnych dodatkowy kłopot stanowi brak powszechnie dostępnego i uznanego indeksu. Pojawiły się dopiero pierwsze inicjatywy w tym zakresie.

W tej sytuacji pewnym rozwiązaniem może być porównanie stóp dywidendy z wysokością oprocentowania obligacji korporacyjnych, wykorzystując fakt, że część giełdowych spółek oprócz akcji, emituje także obligacje, które notowane są na prowadzonym przez giełdę rynku Catalyst. Pamiętać przy tym należy, że sam fakt wypłacania dywidendy, jak i jej wysokość, są pochodną zysków osiąganych przez konkretną spółkę oraz jej planów biznesowych i polityki rozwojowej, zaś wysokość oprocentowania obligacji to głównie wypadkowa ryzyka, związanego wiarygodnością i wypłacalnością jej emitenta oraz rynkowego kosztu pieniądza. W związku z tym, trudno doszukiwać się związku między stopą dywidendy danej spółki, a wysokością oprocentowania jej obligacji. Stopa dywidendy dodatkowo ulega fluktuacjom, wynikającym z tego, że kwotę dywidendy, ustalanej i wypłacanej w przeważającej części przypadków raz w roku, odnosi się do zmieniającego się rynkowego kursu akcji, nawet jeśli bierze się jego średnią wartość dla dłuższego okresu.

W przypadku obligacji korporacyjnych mapa ryzyka, wynikająca z różnic w wysokości oprocentowania jest bardzo czytelna. Najniższe odsetki płacą inwestorom spółki o najwyższej wiarygodności finansowej i znajdujące się w niebudzącej wątpliwości kondycji. Po obligacjach największych banków, takich jak PKO i BZ WBK, czy takich firm jak PKN Orlen, PGNiG, czy PGE, nie należy spodziewać się odsetek wyższych niż 3,5-4,5 proc., a więc porównywalnych z oprocentowaniem obligacji skarbowych. Znacznie wyższe, sięgające 5,5-7,5 proc. odsetki płacą spółki deweloperskie i budowlane, czyli przedstawiciele branż, które po niedawnym kryzysie finansowym nie cieszą się zaufaniem inwestorów i są zaliczane do grona najbardziej ryzykownych podmiotów gospodarczych. Kupując obligacje Robygu, Ronsona, Dom Development, czy Unibepu, można liczyć na wypłatę powyżej 7 proc. od kapitału w skali rocznej. Do tej grupy zaliczają się też między innymi Pragma Faktoring i MW Trade, a więc firmy działające w tej części sektora usług finansowych, z którym związane jest wyższe ryzyko. Jednocześnie jednak, zarówno w przypadku tych dwóch ostatnich spółek, jak i części deweloperów, okazuje się, że z ryzykiem idzie w parze wyższa zyskowność ich działalności. Stopa dywidendy, wypłaconej akcjonariuszom Robygu z zysku za 2012 r. wyniosła 5,7 proc., dla Dom Development sięgnęła 4 proc., a w przypadku MW Trade 8,4 proc., a więc była wyższa niż oprocentowanie obligacji tej spółki. W przypadku banków i spółek o dużej kapitalizacji, stopa dywidendy na ogół nie jest wysoka i sięga od 2 do 4 proc., a więc jest także skromniejsza niż odsetki od obligacji. W ubiegłym roku wyjątek od tej reguły stanowiła Polska Grupa Energetyczna, dla której stopa dywidendy wyniosła 5 proc., a więc była o 1,6 punktu procentowego wyższa niż oprocentowanie obligacji.

Zastanawiając się nad wyborem papierów do portfela warto wziąć pod uwagę wskazówki płynące z zaprezentowanych porównań, tym bardziej, że rynek obligacji korporacyjnych, choć jest we wczesnej fazie rozwoju, oferuje coraz więcej możliwości.

Roman Przasnyski, Open Finance

Newsletter

Newsletter

„Wycieczkowiec” zastąpił "Hotel Paradise". Ile osób ogląda nowy serial TVN7?

„Wycieczkowiec” zastąpił "Hotel Paradise". Ile osób ogląda nowy serial TVN7?  Tyle stacje informacyjne zarabiają z reklam. TVN24 z ogromną przewagą nad Republiką

Tyle stacje informacyjne zarabiają z reklam. TVN24 z ogromną przewagą nad Republiką  Nadawca nowej stacji naziemnej zarobił więcej

Nadawca nowej stacji naziemnej zarobił więcej  Szef TVP Info tłumaczy się z prywatnej relacji z sekretarką. TVP: to jedynie naruszenie norm etycznych

Szef TVP Info tłumaczy się z prywatnej relacji z sekretarką. TVP: to jedynie naruszenie norm etycznych  Ze śniadaniówki Polsatu do „Dzień Dobry TVN”

Ze śniadaniówki Polsatu do „Dzień Dobry TVN”

Dołącz do dyskusji: Odsetki od obligacji w parze z dywidendą